Nieuws

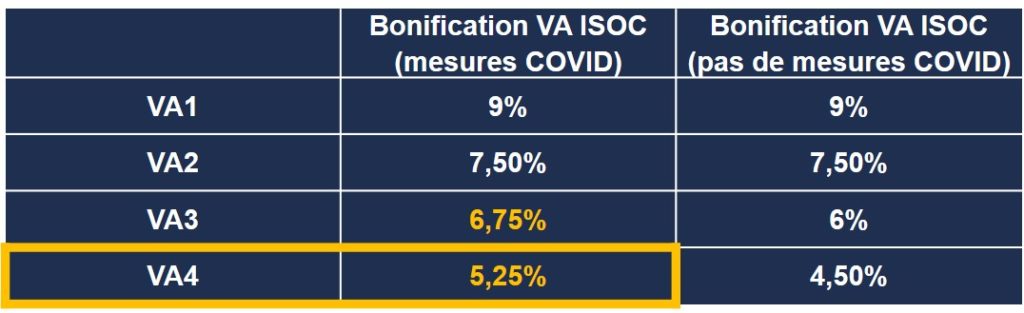

En Belgique, les entreprises soumises à l’Impôt des Sociétés (ISOC) doivent effectuer des versements anticipés (VA) afin d’éviter les majorations d’impôts. Le taux de majoration pour absence de VA s’élevant à 6,75% de l’impôt dû, il est primordial d’en tenir compte dans sa stratégie fiscale mais également de parvenir le plus tôt possible, à déterminer le bon montant de versement anticipé au cours de l’année.

Or, la pandémie du Coronavirus et le premier confinement de mars 2020 ont souvent diminué la capacité des entreprises à avoir une visibilité claire sur leurs prévisions.

Afin de soutenir et surtout, moins pénaliser les entreprises qui n’auraient pas effectué de VA lors des 2 premières échéances vu l’incertitude qui planait sur les marchés ou qui auraient des problèmes de liquidités, le gouvernement a légèrement augmenté les taux de bonification des 2 derniers versements anticipés comme l’atteste le tableau ci-dessous. Toutes les entreprises ont droit à cette mesure à l’exception de celles qui:

Pour les sociétés qui clôturent au 31/12/2020, il ne reste aujourd’hui qu’une échéance de VA, le 21 décembre 2020.

En vue de l’échéance du 21 décembre, j’affine mes projections, détermine et verse un montant pour mon dernier VA afin d’éviter la majoration de 6,75%.

1. En vue de l’échéance du 21 décembre, j’affine mes projections et détermine un montant pour mon dernier VA afin d’éviter la majoration de 6,75%.

2. Sur cette même base de calcul, je décide de placer une partie de mon impôt via la loi tax shelter (typiquement, environ 1/3 de mon ISOC dû**) ce qui me procure les avantages suivants :

3. S’il me reste de la base imposable après avoir consenti à bénéficier du tax shelter, j’effectue un versement à l’administration fiscale du complément qu’il reste à verser le cas échéant.

La planification fiscale est compliquée pour beaucoup d’entreprises et nombreuses sont celles qui, ayant déjà versé leur VA pour l’année, bénéficient malgré tout de la loi tax shelter, sans impacter leur trésorerie, comment ?

Nous avons vu que le Tax Shelter générait une économie d’impôts. Or, il se peut que vous ayez déjà effectué vos VA sans tenir compte d’un tel placement et de l’économie d’impôts associée. Le fisc prévoit alors plusieurs options:

1. Demander un remboursement

2. Reporter l’excédent d’impôts sur le 1er VA de l’année qui suit (avril 2021)

3. Attendre son AER pour être remboursé

En effet, comme dit précédemment, le versement du tax shelter est échu à la fin mars 2021 au plus tard.

Dès lors, en bénéficiant d’un tax shelter cette année tout en ayant déjà versé suffisamment de VA, vous pourriez:

1. Signer une convention de placement avant le 31/12/2020 et ainsi générer une économie d’impôt équivalente à 105,25% du placement consenti

2. Décaisser votre placement pour le 30 mars 2021 maximum

En reportant l’avantage fiscal généré sur le 1er VA de l’année qui suit:

Pour plus d’information sur la loi Tax Shelter et les conditions pour en bénéficier ou pour obtenir notre simulateur Excel, veuillez nous contacter, nous vous répondrons dans les 24H.

*Veuillez consulter notre prospectus et les risques avant tout placement tax shelter.

**Chaque situation étant unique, nous mettons un outil de simulation à votre disposition afin de calculer le montant potentiel de placement tax shelter à l’Euro près en fonction de votre situation spécifique.

Restez au courant de nos dernières actualités, informations, formations via cette page. N’hésitez pas à nous contacter pour avoir plus d’informations concernant un article.

Avertissement

Communication à caractère promotionnel.

L’approbation du prospectus par la FSMA ne doit pas être considérée comme un avis favorable sur le produit.

AVERTISSEMENT L'attention des Investisseurs est attirée sur les points suivants :

Merci !

Nous avons bien reçu votre demande de simulation. Nous reviendrons vers vous avec plus d’informations.